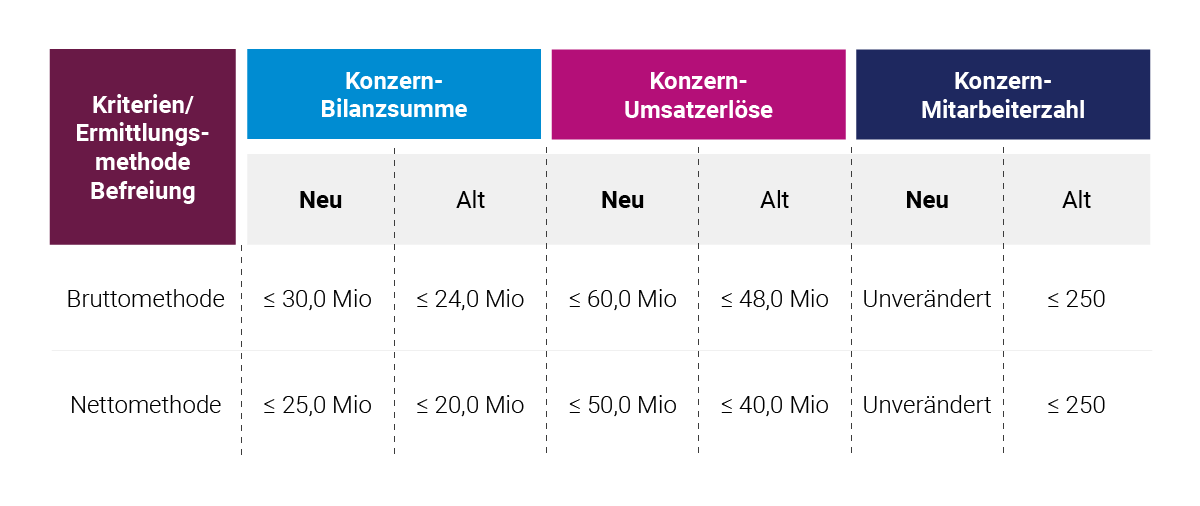

Die Anhebung der Schwellenwerte kann auch für Unternehmen mit Tochtergesellschaften innerhalb der EU von Bedeutung sein. Zwar ist davon auszugehen, dass die Mitgliedsstaaten ein Interesse daran haben könnten, die Anhebung der Größenklassen voll auszuschöpfen, da sie damit auch die Möglichkeit hätten, einen Teil der Unternehmen noch für eine gewisse Zeit von der direkten Verpflichtung zur Nachhaltigkeitsberichterstattung auszunehmen, ob sie dies am Ende tatsächlich tun, kann aber erst länderspezifisch geprüft werden, wenn die Umsetzung erfolgt ist. Hier ist wie immer allen potenziell betroffenen Unternehmen zu raten, die Verabschiedung in den jeweiligen Mitgliedstaaten zu beobachten.

Überfällige Anpassung – Anhebung der Schwellenwerte aber nicht ausreichend?

Dass eine Anhebung der Schwellenwerte längst überfällig war, darüber waren und sind sich die meisten Stimmen einig. Bei der Frage, ob die Anhebung der Schwellenwerte der Inflation in der Europäischen Union bzw. der Eurozone Rechnung trägt, gehen die Meinungen durchaus auseinander.

Berücksichtigt man bei der Festlegung der Schwellenwerte die offiziellen Inflationsdaten, wie es die Europäische Kommission zu tun hat, und erfolgt diese Festlegung auf Basis von Vergangenheitswerten, kann die Anhebung der Schwellenwerte durchaus als eine angemessene Reaktion der europäischen Politik angesehen werden, die den wirtschaftlichen Gegebenheiten in der Eurozone und den Bedürfnissen der Unternehmen angemessen Rechnung trägt.

Würden allerdings – anders als bisher – auch die vorliegenden Prognosen zur Inflationsentwicklung in der Europäischen Union bzw. der Eurozone berücksichtigt, wäre eine stärkere Anhebung der Schwellenwerte zwingend gewesen. So fordert der Deutsche Verband der Steuerberater in seiner Stellungnahme zum Richtlinienentwurf eine durchaus nachvollziehbare Anhebung der Schwellenwerte von 33,5 %.

Risikoreduzierung für Unternehmen bei Rechnungslegungspflichten

Auch wenn die Anhebung der Schwellenwerte demnach hätte höher ausfallen können bzw. müssen, ist sie auch in der jetzigen Form folgerichtig und sinnvoll. Dies allein schon vor dem Hintergrund, dass die Anhebung für viele Unternehmen das Risiko reduziert, durch den Inflationseffekt in höhere Größenklassen zu fallen und damit umfangreichere Rechnungslegungspflichten erfüllen zu müssen.

Bürokratieabbau lässt weiter auf sich warten

Auch unter dem Gesichtspunkt des selbstauferlegten Bürokratieabbaus hätte die Anhebung der Schwellenwerte durchaus höher ausfallen können, ggf. sogar müssen. In dem ebenfalls am 17.10.2023 veröffentlichten Arbeitsprogramm für 2024 formuliert die Europäische Kommission als eines ihrer Ziele, den Aufwand für die Unternehmensberichterstattung nach EU-Recht pauschal um 25 % zu reduzieren. Dies, ohne die jeweiligen politischen Ziele hinter den EU-Regelungen beeinträchtigen zu wollen.

Vor dem Hintergrund, dass die Angabepflichten insbesondere durch die Nachhaltigkeitsberichterstattung derzeit eher deutlich ausgeweitet werden und die Anhebung der Schwellenwerte von der Europäischen Kommission als Maßnahme zum Bürokratieabbau gesehen wird, stellt sich erst recht die Frage, warum die Anhebung nicht höher ausgefallen ist. Vielleicht nutzt die Kommission bei der nächsten Überprüfung ihren Spielraum stärker aus. Aus Sicht der Unternehmen wäre dies in jedem Fall zu begrüßen.

Welche Unternehmen profitieren von der Anhebung?

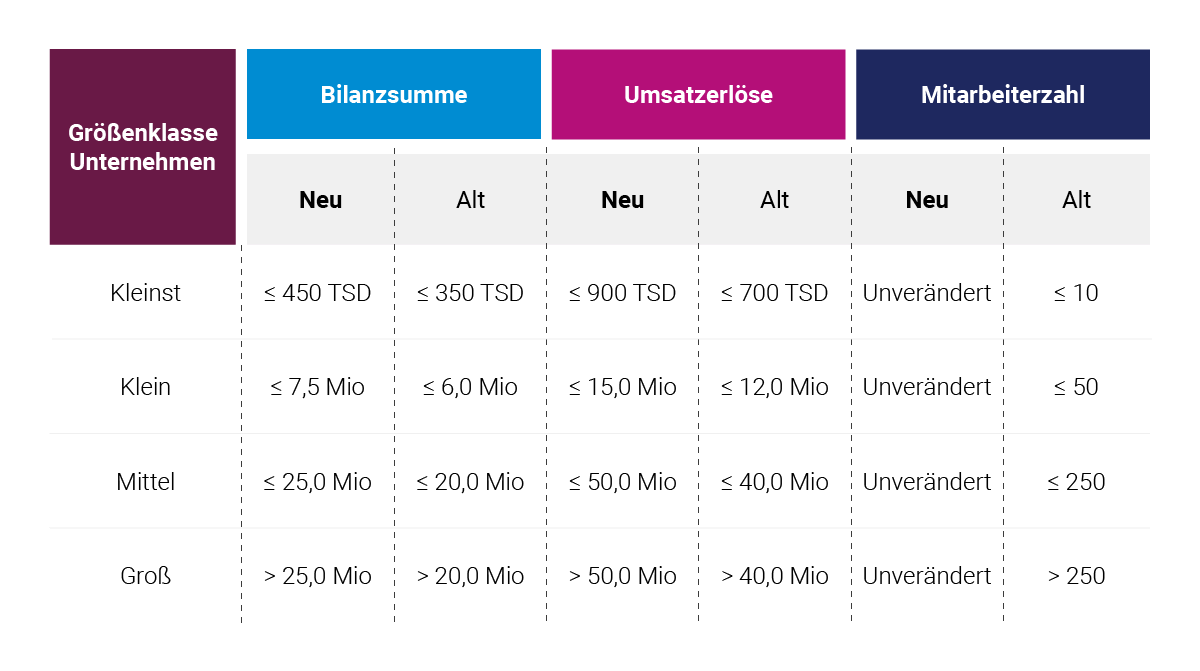

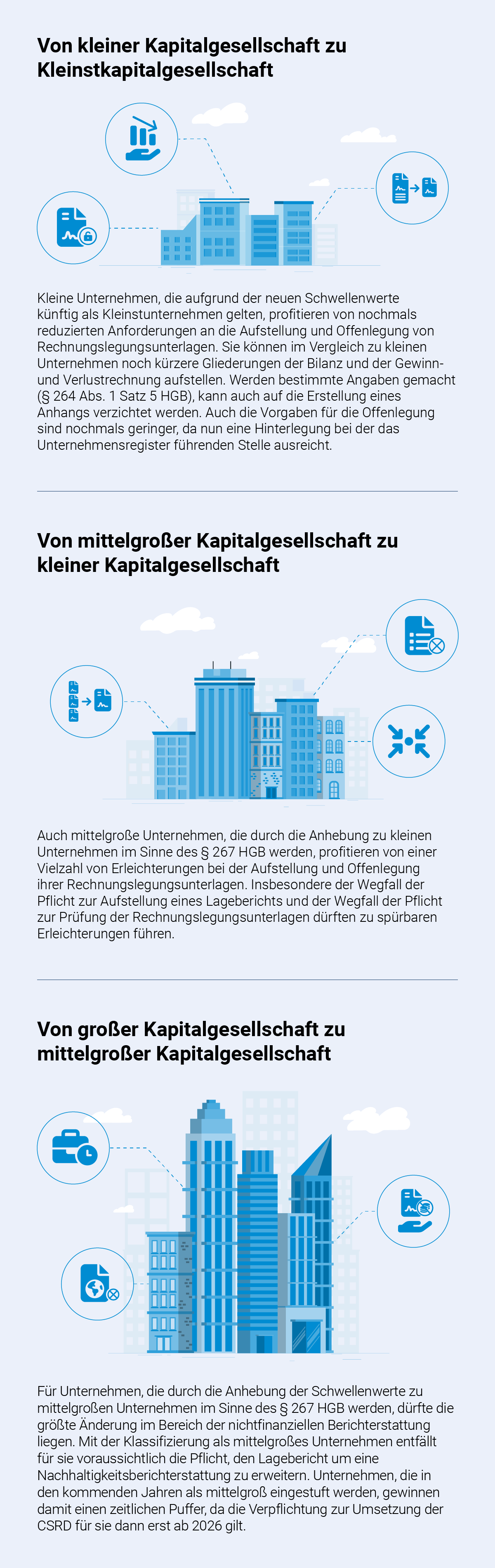

Nach Schätzungen der EU-Kommission werden insgesamt rund 1,1 Millionen Unternehmen von den geänderten Schwellenwerten betroffen sein. Mit Blick auf die neuen Schwellenwerte und eine rückwirkende Anwendung zum 01.01.2023 könnten vor allem Unternehmen mit kalendergleichem Geschäftsjahr profitieren, die in der Vergangenheit regelmäßig im Grenzbereich der alten Schwellenwerte lagen. Sie könnten bereits zum 31.12.2024 in die jeweils niedrigere Größenklasse fallen. Voraussetzung dafür ist, dass ihre Bilanzsumme und Umsatzerlöse an den Stichtagen 31.12.23 und 31.12.24 im Bereich der alten Schwellenwerte bleiben.

Ist dies der Fall, können die betroffenen Unternehmen bereits zum 31.12.2024 von spürbaren Erleichterungen bei der Aufstellung und Offenlegung profitieren, ggf. kann auch die bisher geltende Prüfungspflicht entfallen.